特別寄稿 世界銀行財務局有馬良行氏

はじめに

令和6年能登半島地震でお亡くなりになられた方々のご冥福を謹んでお祈りするとともに、被災された皆さまに心よりお見舞い申し上げます。また被災地での救助活動・復旧作業に従事されている方に深く敬意を表します。皆さまがいつもの生活に戻られますよう、一日も早い復興をお祈り申し上げます。

世界各国では大規模自然災害の発生頻度が増加しており、その被害の大きさも拡大の傾向が続いている。開発途上国支援に取り組む世界銀行でも、大規模自然災害への備えや対処は極めて重要な業務の一つとなっており、災害対策において世界をリードする日本との連携を強めている。例えば、2023年11月末には国連気候変動枠組条約第28回締約国会議(COP28)において損失と損害(ロス&ダメージ)に対応するための新たな資金措置(基金を含む)の運用化に関する決定が採択され、日本政府も世界銀行が管轄する基金へ1000万米ドルを拠出する意向だ。また、24年6月には兵庫県姫路市で10年の発足以来初のアジア開催となるUnderstanding Risk Global Forum(世銀防災グローバルフォーラム・UR2024)も控えている。

こうした国際的な動きの中、世界銀行が手掛けているのは傷害保険や自動車保険といった個人向けの保険商品ではなく、世界銀行に加盟する開発途上国で大規模自然災害が発生した際に被災国政府を支援するためのものである。トルコ/シリア地震、インド洋のサイクロン「フレディ」、北米の山火事、COVID-19のようなパンデミックも含めた大規模自然災害は、深刻な人的ならびに経済的被害を引き起こしてきた。そして、自然災害が発生した際に受ける被害は、開発途上国の方が先進国よりもはるかに大きいという厳しい現実に対して、先進国や国際機関が果たすべき役割は極めて重要である。スイス再保険研究所によれば、22年に世界の自然災害による経済損失2750億ドルのうち45%は保険で手当されたが、開発途上国でのカバー率はそれよりはるかに低かった。本稿では、国際開発金融機関である世界銀行が手掛ける「損害保険」について説明し、SDGsにおける損害保険の重要な役割についても併せて解説する。

世界銀行とは?

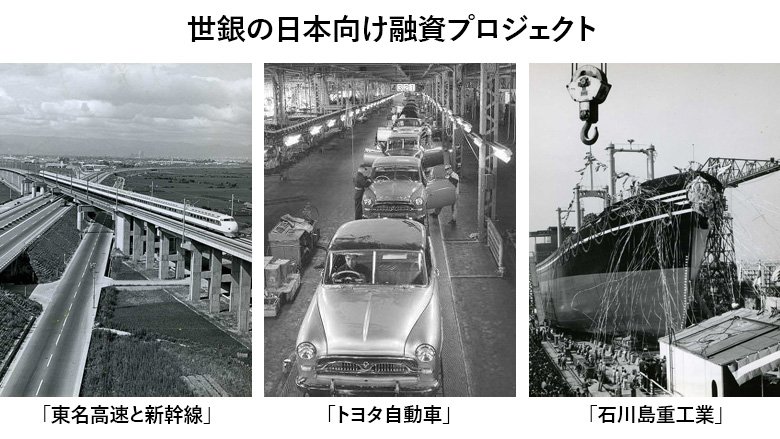

世界銀行(正式名称:国際復興開発銀行、以下世銀)は、1944年に国際連合の専門機関の一つとして戦後復興を目的に設立され、現在は開発途上国支援を主業とする国際機関である。人々が生活しやすい地球での貧困削減と繁栄の共有の促進を使命とし、「銀行」の名の通り、その主たる業務は融資による加盟開発途上国支援である。実は日本も第二次大戦終了直後に世銀から融資による支援を受け、発電、製鉄、製造業、農業、高速道路、鉄道といった幅広い分野に対してさまざまなプロジェクト融資が実行された。その後瞬く間に戦後復興を成し遂げて先進国となった日本は、64年以降は支援を「受ける」側から「行う」側に転じ、現在は世銀の第二位の出資国となっている(写真「世銀の日本向け融資プロジェクト)。

SDGsと世銀

世銀は、国連専門機関の一つとして長年にわたりさまざまな分野で国連と協力してきた。SDGsの前身である「ミレニアム開発目標2015」の採択以降、この関係はさらに深まり、2015年のSDGsの策定においても世銀は大きな役割を果たした。現在、世銀は資金供与、データ管理、実施という三つの重要な分野を通じて、SDGsの達成に向けて加盟各国と連携している。かねてより世銀が重点を置いてきた保健、ジェンダー、雇用、貧困削減などの分野におけるSDGsの17の目標は、世銀の目標と必然的に整合している。SDGsでは極度の貧困を「2030年までに」終わらせるという「世界共通の期限目標」が初めて設定された。17のSDGsの中で、極度の貧困をなくすことは最重要目標の一つであり、それは世銀にとっても同じである。

SDGsと損害保険

SDGsの達成のためには、2030年までに年間数兆ドルもの公的・民間資金が必要と試算されている。世銀は融資、助言サービス、技術協力、革新的な金融取引などを通じ、民間資本の動員を促進・増大することにより、SDGsの達成を支援している。SDGsの中でも特に緊急性の高い課題の中で、気候変動と併せて世銀が近年注力しているのが大自然災害に対する被災開発途上国への財政的な支援であり、数ある世銀の金融手法の中でも「キャットボンド(大災害債券)」は、最も重要なものの一つだ。23年3月に実行されたチリの大災害リスク対処取引(総額6億3000万ドル)は、世銀が単一の国を対象に実施した災害リスク対処取引としては最新かつ最大のものであった。世銀が発行するキャットボンドは、加盟開発途上各国が災害の発生時に速やかに資金的流動性を確保し、甚大な被害を生み出す自然災害に備えた財政余力の確保に重要な役割を果たしている。

キャットボンドとは?

大自然災害による損失が拡大傾向にある中、「人々が生活しやすい地球での貧困削減」に災害保険が果たす役割は極めて重要だ。一方、世界「銀行」は損害保険会社ではなく、突然かつ巨額となる可能性もある大規模自然災害保険金の支払いリスクを自らが抱えることは行っていない。それではどのようにして災害保険を開発途上国政府に提供しているのか?

一般的に銀行は、多数の個人や企業から「預金」を集めることで大規模な資金を動員(借入れ)し、それを融資に使う。一方、世銀は預金業務を行っていないため「債券」を発行して資金を集めて(借入れて)いる。債券とはいわゆる借用証書のようなもので、個々に金額、金利、期間が定められて発行される。一般的な商業銀行が元本と金利を満期時に預金者に支払うことを示す「定期預金証書」と類似するものと考えてもらいたい。

世銀が発行する債券は最高信用格付けであるAAA格を有し、「世銀債」の愛称で日本の投資家にも幅広く知られている。過去70余年にさまざまな形式の世銀債が世界中で発行されてきたが、キャットボンドもその一つだ。キャット(CAT:Catastrophe=カタストロフィの略)ボンドは、一般的な債券よりも相当に高い金利が支払われる(ハイリターン)代わりに、自然災害が発生した場合には、投資家に戻ってくる償還元本が減少する(ハイリスク)仕組みになっている。世銀は、その他の世銀債よりも高い金利を投資家に支払うこととなるが、災害発生時には、その規模に応じてあらかじめ設定された金額を元本から減額して投資家に返済する。その減額された分の資金を、災害復旧のために被災国政府にそのまま供与する仕組みだ(図表1:キャットボンドの仕組み)。

通常の損害保険では、保険会社が損害額を実地調査の上、支払い保険金が固まる。一方、世銀のキャットボンドでは、自然災害が発生した場合には、あらかじめ契約で定めたマグニチュード等の災害規模に基づいて算定された保険金が「速やかに」被災国に提供される。この仕組みには阪神・淡路大震災や東日本大震災でのさまざまな教訓も生かされている。

また、高い信用力を有する世銀が被保険者とリスク引受者の間に入ることも大きな意味がある。被保険者たる開発途上国政府としては、災害発生時に保険金を請求する先が見知らぬ多数の最終リスク引受者ではなく、世銀であれば簡単かつ安心だ。

大災害債券のメリット

世銀のキャットボンドの主たる目的は、開発途上国の自然災害に対する備えであるが、損害保険業界と投資家にとってもさまざまなメリットがある。まず、災害リスクの分散による保険料急騰の抑制が挙げられる。特定の自然災害発生のリスクを、限られた数の損害保険会社だけが負担するのではなく、世界各国の多数の投資家が分散してリスクを負担することで、少数の損害保険会社による突然の膨大な保険金支払いということが回避されるからである。一方、投資家にとっては、景気や株価・金利変動との相関が低く、高い金融収入が得られるキャットボンドは、リスク分散商品として人気が高まっている。とはいえ、元本を最大で全額毀損(きそん)する可能性があるというのは資金を提供する投資家にとっては重大なリスクであり、実際に投資を実行するためにはリスクに見合う大きな金融収入が必要となる。この金融収入とはすなわち損害保険における「保険料」のことであり、これが適切な水準で設定されることがキャットボンドを発行する際に最も重要なポイントとなる。

適切な保険料の設定

それでは、適切な保険料を設定するためにどのような手法があるのだろう?保険料の高騰は、保険金支払いの支払い増、すなわち支払い事由である災害損失の発生が直接の原因であり、こうしたリスクを引き受けた損害保険会社等の「数が少ない」とさらなる急騰を招く。これを回避するためには、リスクを「数多く」の投資家や再保険者に引き受けてもらうことが重要なのである。加えて、リスク引受者が一つの災害保険取引に多く参加すればするほど、競争原理が働いて保険料が適切な水準、いわゆるフェア・バリューに収れんする効果も期待できる。

再保険会社に加えて債券投資家にもアクセス

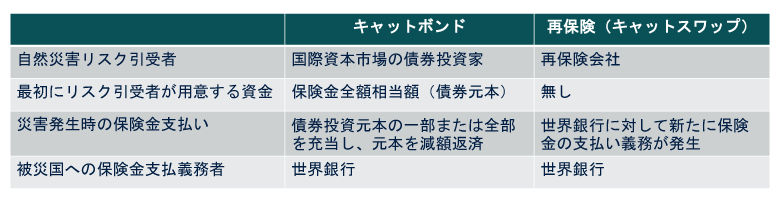

世銀は、自然災害保険を売買する市場において革新的な取り組みを行ってきた長い歴史があり、大きく分けると二つの異なる金融市場を活用してきた。一つが、キャットボンドをはじめとする保険リンク証券(ILS:Insurance Link Securities)の投資家を有する国際資本市場。もう一つが、金融スワップ取引や保険契約を用いて災害リスクを引受けてもらう国際再保険市場である。ここで重要なのが、市場の総リスク引受能力、即ちリスク許容度が高い債券投資家と再保険者が同時かつ多数、当該取引に参加することである。両者の違いについて下記の表に整理した(図表2:キャットボンドとキャットスワップの比較表)。

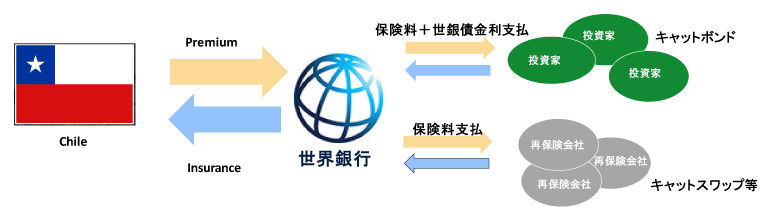

世銀はこれまでに2度にわたり、二つの異なる市場からの数多くの参加者に同時に同一の自然災害リスクを引き受けてもらうことに成功し、保険料と保険金総額の両方を最適化することができた。一つ目が2017年に実行されたパンデミック緊急融資ファシリティ(PEF)のための取引で、3億2500万ドルのパンデミック連動キャットボンドと1億500万ドルのパンデミック連動キャットスワップを通じて、途上国のパンデミック・リスクをカバーするために4億3000万ドルの民間資金を動員した。PEFには日本の損害保険大手三社にも多大なご貢献を頂いた。二つ目が、今年3月に実行されたチリ政府に6億3000万ドルの地震保険を提供するものであった。この取引でも、3億5000万ドルのキャットボンドと2億8000万ドルのキャットスワップから調達された。二つの市場にまたがっていわゆる「価格緊張」が生まれたことで、金額の最大化と価格(保険料)の最適化を実現することができた(図表3:チリ政府への地震保険提供のスキーム)。

保険料水準の透明化に向けた世銀の試み

モノの値段は売り手と買い手が合意する水準で決定されるのは世の常であるが、伝統的な国際再保険市場における保険料の水準は1社、多くても数社程度の再保険会社によって一方的に決定されることが多かった。一方、国際資本市場における世銀債の金利は、特に発行総額が大きい場合には、競争的かつオープンな「ブック・ビルディング」というプロセスを通じて決定される。オークションのようなものと考えてもらえば分かりやすい。世銀が実行したPEFとチリの取引では、債券投資家と再保険会社を同時にカバーする共通のオーダーブックを設置し、最終的には全ての参加者が同じ価格(保険料)でリスクを引き受けた。PEFには約50社、チリには約30社の災害リスク引受者が参加したが、保険料水準の決定がここまでの透明性をもって実現されたのは、1. 売り切れてしまう可能性も意識する多数のリスク引受者間での「競争」と、2. リスク引受者集合体と世銀間での「交渉」が公な形式でなされた成果であった。サイクロン、干ばつ、洪水などの災害への備えは、世界の多くの地域でほとんどなされておらず、年々増大する被害額により開発途上国政府の財政予算が逼迫(ひっぱく)されている。こうした世銀の取り組みは、地球温暖化の影響を受けやすい国々を守るのに要する資金を調達すべく、潤沢な民間資金の支援を得るための重要な金融手法である。その拡大のためには自然災害リスクを負うのに見合う「保険料」を安定的に供給することであり、そのためにはキャットボンドとキャットスワップを効率的に活用することが不可欠と考えている。

世銀がキャットボンドを発行することの意義

国際開発金融機関である世銀がキャットボンドを発行するもう一つの重要な意味は、自然災害が発生しない間は投資資金が開発途上国支援に活用される点である。一般的なキャットボンドでは、投資された元本は保険金支払いに備えてAAA格付の国債などの安全資産で別途管理されてきた。そもそもAAA格を有する世銀が発行するキャットボンドではそうした手当は必要なく、当該資金は開発途上国向けのプロジェクト融資の原資として活用される。世銀の融資プロジェクトは、環境と社会に良いインパクトと成果をもたらすよう設計されており、全ての世銀債はこの持続可能な開発プロジェクトを支えるために発行されている。現在、世界の資本市場ではESG(環境・社会ガバナンス)に配慮した債券投資が拡大しているが、世銀債は、ESG/社会的責任投資(SRI)の理想的な対象として高く評価されている。キャットボンドの対象となる自然災害が発生しなければ、被保険者たる開発途上国はそれに越したことはなく、投資家の資金は開発途上国を支援する世銀の融資ポートフォリオ全体の原資となる負債ポートフォリオ(世銀債総残高)に組み込まれる。

不幸にして当該自然災害が発生してしまった場合、投資家は投資元本の一部または全てを失うこととなるが、その資金はそのまま被災国の支援に有効活用される。こうした二面的な社会貢献性も有するのが、世銀が発行するキャットボンドの特徴であり、今後のキャットボンド市場の拡大とともに、そのESG価値はより高く評価されていくものと期待される。

最後に

大規模自然災害への備えと社会貢献投資を同時に実現する世銀のキャットボンドの仕組みはさまざまな応用の可能性もある。例えば、自然災害が同時に発生する相関関係が低い二つの自治体等がそれぞれキャットボンドを発行し、お互いに投資し合うといったアイディアもあるだろう。投資元本を毀損した場合でも正式な寄付金とみなされたり、何らかの優遇措置が得られたりするような枠組みが新たに作られれば、普及の後押しとなろう。世銀が推進する保険料水準設定の透明化の手法も、新技術も含めて発展していけば、自然災害リスクの引受者の一段の増加、それに伴う市場の拡大も期待される。これまでのように損害保険会社が単独で自然災害リスクを抱えるだけでなく、より多くのリスク引受者に取引を仲介する業務が拡大する可能性もある。それは、銀行融資のみで資金調達を行っていた多くの企業が、事業の拡大と信用力の上昇によって、企業自らが社債を発行して資本市場から直接資金を調達するようになった歴史と似通う点も多いように思える。

世銀は今後5年間で加盟開発途上国のためのキャットボンドの発行残高を現在の5倍である50億ドルに拡大することを目標としている。確かに野心的ではあるが、現実的な目標と考えている。世界の自然災害リスクへの対処、ESG投資、リスク引受者の増加という点でキャットボンドの存在感は一段と高まると期待しており、世銀も自然災害リスクへの対処という地球規模の重要な課題に引き続き注力して参りたい。

有馬良行 世界銀行財務局駐日代表

2000年に世界銀行入行。 世界銀行財務局駐日代表。本邦資本市場において、投資家へのIR活動全般を管轄、個別起債案件や新型世銀債の発行を含めた、本邦投資家ならびに世銀債を販売する金融機関への各種サービス提供を行っている。

1989年に東京銀行(現:三菱UFJ銀行)入行。貿易金融・融資業務・M&A等の業務を手がけた後、同行ニューヨークにて、米国債のトレード・レポ・シカゴ先物業務を中心に各種債券業務に従事。合併後の東京三菱銀行では本邦企業の欧州市場での起債・サムライ債社債管理会社業務・米国私募債引受業務を手がけた。1989年に一橋大学を卒業。在学中はノルディック・スキー複合競技に取り組み、1988年と1989年の全日本学生スキー選手権大会(インカレ)にてジャンプと複合で合計三回入賞。

著書等:「戦後復興秘録」(共著、日本経済新聞社)、「サステナブルファイナンスの時代―ESG/SDGsと債券市場」(寄稿・共著、きんざい)、「世界初、ブロックチェーンを活用した世銀の債券発行スキーム(寄稿、週刊金融財政事情)、「ブロックチェーン3.0~国内外特許からユースケースまで~」(共著、監修 鈴木淳一、エヌ・ティー・エス)、「絶滅危惧種保護を資金使途とする世界初の野生生物保護債券」(寄稿、週刊金融財政事情)、40 Years of World Bank Bonds in Japan (Euromoney Magazine)